Koronavirüs sonrası sektörleri nelerin beklediğini araştıran KPMG Türkiye’nin analizinde, dünyanın yaşadığı sağlık krizine en hazır sektörün bankacılık olduğuna işaret edildi.

KPMG Türkiye’den yapılan açıklamada göre, geçen yılın aralık ayından bu yana tüm dünyaya yayılarak pandemiye dönüşen Kovid-19, tüm sektörlerde ezberleri bozuyor.

KPMG Türkiye, koronavirüs sonrası sektörleri nelerin beklediğini araştırdı. KPMG’nin analizine göre, dünyanın yaşadığı sağlık krizine en hazır sektör bankacılık oldu.

Gerek Merkez Bankası gerekse de ekonomi yönetimi, salgının ekonomi üzerindeki olumsuz etkilerini sınırlayabilmek adına art arda önemli destek paketleri açıkladı. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK), Türkiye Bankalar Birliği (TBB) gibi finans sektörünün en üst kademesindeki kurumlar da verdikleri güçlü tavsiye kararlarıyla bu süreci destekliyor.

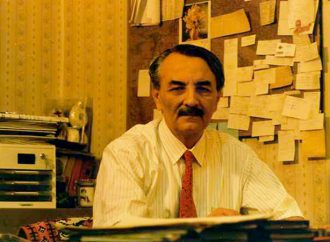

Açıklamada görüşlerine yer verilen KPMG Türkiye Finansal Hizmetler Sektör Lideri Kerem Vardar, Kovid-19 salgınının küresel ekonomiye beklenenden çok daha ağır bir darbe indirdiğini belirterek, salgının, küresel ekonomik faaliyeti neredeyse tamamen bozduğunu vurguladı.

Vardar, Kovid-19’un bankalar tarafında da güçlü yansımaları olacağına işaret ederek, şunları kaydetti: “Bankacılık sektöründe ilk etki, kredi büyümesi kanadında bekleniyor. Ekonomik görünümün hızla bozulması ve risk algısının tamamen değişmesi, hem bankaların kredi verme iştahını hem de kredi talebini olumsuz etkilemişti. Ancak BDDK’nın bankaların Türk lirası ve yabancı para likidite yönetimlerinde esnekliğin artırılmasına, reel sektöre kredi akışının kesintisiz devamının sağlanmasına ve salgın nedeniyle etkilenen mal ve hizmet ihracatçısı firmaların KOBİ odaklı yaklaşımla geniş kapsamda desteklenmesine yönelik ilave tedbirleri kapsamında aldığı aktif rasyosu kararı, bankaların kredi verme iştahını yeniden artırma hedefi taşıyor. Bu noktada bankaların mevduat azaltma ya da devlet tahvillerine yönelmesi de olasılıklar arasında yerini alıyor.

‘Faiz gelirlerinde değişme beklenmiyor’

Gelişmeler değerlendirildiğinde, 2020 yılının ilk çeyreğinde yaşanan güçlü kredi büyümesi sektör için önemli bir taban oluşturuyor. Yılın ikinci ve üçüncü çeyreklerinde yaşanacak olası kredi daralmasının faiz gelirleri bacağında çok olumsuz bir etki yaratması beklenmiyor. Öte yandan, hem TCMB hem de Fed’in faiz indirimleri ile mevduat maliyetlerini aşağı çekmesi de sektörün gelir tablosu için olumlu bir gelişme. Üstelik, salgın önlemi olarak gelişmiş ekonomilerin beklenmedik boyutta faiz indirimleri TCMB’nin indirim politikasında daha hızlı ilerlemesini sağlıyor.”

Şubat’ta bankaların gelirleri yüzde 56 artmıştı

Kerem Vardar, gelirler tarafında ise BDDK’nın önlemlerinin etkili olacağını vurgulayarak, “Kredi erken kapama komisyonlarının sınırlandırılması başta olmak üzere kredi kullanan tarafların rahatlatılması adına atılan adımlar, büyük olmasa da gelirleri bir miktar aşağı çekecektir. Kredi taksitlerinin ötelenmesi, faiz gelirleri kanadında olumsuz bir etki yaratmamakla birlikte nakit çevrimi açısından hafif bir yük oluşturabilir ancak bankaların bol likidite pozisyonları düşünüldüğünde bu durumun etkisi görülmeyecektir. Sektörün Şubat 2020 verilerine göre, bankaların toplam gelirleri yüzde 56 arttı. Bankalar, faaliyet giderlerindeki yüzde 19’luk artışa ve net faiz marjlarındaki sınırlı daralmaya rağmen net karlarını yıllık bazda yüzde 120 artırdı. Aylık bazda değişim ise eksi yüzde 9 seviyesinde.” ifadelerini kullandı.

Risk tarafının doğru yönetilmesinin önemine işaret eden Vardar, “Bu tarafta daha maliyetli bir tabloyla karşılaşıyoruz. Genel görünümün bozulması ve kredi alanların mali tablolarındaki kötüleşme, bankaların karşılık giderlerini artıracaktır. Bozulan küresel risk algısı, bankaların yurt dışı borçlanmalarında ilave maliyetlere katlanmalarına da sebep olacaktır.” değerlendirmesinde bulundu.

‘Faiz politikaları bankaların maliyetlerini daha iyi yönetebilmelerine olanak tanıyor’

Sürecin bankalar açısından 2018 yılının son çeyreğinde yaşananlar kadar zorlayıcı ancak kontrol edilebilir olduğunu belirten Vardar, şunları kaydetti:

“Küresel ve yerel faiz politikaları da bankaların maliyetlerini daha iyi yönetebilmelerine olanak tanıyor. Virüsün tamamen kontrol altına alınmasından sonra banka bilançolarında yeniden büyümeler bekleyebiliriz. Ertelenmiş yatırım taleplerinin hayata geçişi ve bol likidite ortamı, hızlı kredi büyümesi süreci için olumlu bir perspektif sunuyor. Kısaca, küresel krize neden olan bu beklenmedik süreçte bankalar, mali ve teknik donanıma sahip olduğunu gösterdi. Bankalar, oyunu kurallarına göre oynuyor. Virüsün tamamen kontrol altına alınmasından sonra banka bilançolarında toparlanma hızlı olacak.”

Leave a Comment

Your email address will not be published. Required fields are marked with *